本周发生了一件大事,美联储时隔4年首次宣布降息!而且一降就是50个基点!如此激进的降息背后,究竟意味着什么呢?我们又该如何在后降息时代布局我们的投资呢?

从市场反应上看,投资者对于降息50个基点倒是很欢迎的。降息后第二天,股市就出现了难得的大涨。但投资者们似乎没有意识到,降息正在悄然带来一些我们曾经不以为意的风险。而事实上,在降息后的这段时间内,并不是所有股票都值得投资的。有很大一部分股票甚至还面临前所未有的风险。要想搞懂降息后如何投资,我们必须清楚本次降息对于投资者的意义。本期视频,美投君就跟各位看官来聊聊降息后该如何投资?

降息50基点意味着什么?

美联储降息50个基点究竟意味着什么?很多人搞不懂美联储降息的意义,认为降得多就是好事。实际远没有看起来这么简单。这次美联储的利率决议,很可能要影响我们未来一年的投资主题。所以我们有必要先来了解一下美联储本次降息背后的深意。很多人可能不了解,本次利率决议之前,市场一直是预期本次降息只会降25个基点。这要是放到以前,美联储一定会按照市场的预期来降息,这已经是延续了近三年的决策风格了。但是这次不同,美联储选择了主动干预市场预期。在会议之前,他们连续通过华尔街日报和华盛顿邮报放风,把市场预期生生给掰到了50个基点。我们过去总说,美联储总是跟着市场走,但这一次却是美联储两年多来,第一次主导了市场的预期。

那为什么美联储会一反常态,不仅异常激进的开始降息,而且还要刻意引导风向呢?在记者会上,被称为美联储传声筒的记者Nick问了这么一个问题,或许能给出我们答案。Nick问,这次降息50个基点,是不是因为你们觉得自己落后了?鲍威尔首先否认了这一点,他说不觉得自己落后。但紧接着他又说:如果早就看到下修的数据,那么我可能会提前降息。你可以理解这次降息50个基点,是让未来不落后的一种布置。鲍威尔这里说的下修数据,指的是后来被重新下修的就业数据。

关于这个问题,其实我们早在7月份的视频中就跟各位看官提前分析过。我们当时搜集了大量证据,证明美国的就业数据很可能被高估。美联储应该7月份就开始他的第一次降息。当时很多人批评我是刻意猎奇,美联储用的数据还能有错吗?但之后的市场表现却验证了我当时的判断。八月份市场的大跌,最直接的导火索就是就业数据的急转直下。在那之后,市场也很快意识到,之前的就业数据也很可能被高估了。

而鲍威尔的此次表态,其实本质上就是对于之前决策的一种认错。这次9月份一口气降息50个基点,说是为了不让未来落后,其实就是说自己之前落后了,现在多降一点来弥补一下。鲍威尔还强调说,美联储意识到,非农就业数据可能被人为抬高了,在未来还可能会被向下修正。他说,美联储不会忽视这种调整,他们看现有数据的时候,也会把可能得调整考虑进来。言外之意就是,他们不会盲目跟着数据走,而是会应对不断下行的就业状况。那怎么应对呢?说白了,就是用更加宽松的货币政策,也就是降息。

从此次鲍威尔的决策和态度中,你能看出些什么呢?

对于我们投资者来说,影响最大的,不是他降了多少息,事实上,他是降息25还是50对于美股市场的影响并不大。这次会议最关键的一点是,鲍威尔一改常态,开始展现出政策的前瞻性了。以前鲍威尔最被市场所诟病的一点,是他只会看着数据做决策,说白了就是看见了问题再解决问题。但我们知道,利率政策都是有滞后性的,往往看见了问题时,情况就已经很严重了。

而这次鲍威尔本可以依着市场预期降息25个基点,但却强行干预市场,并主导50了个基点的降息,这就是典型的预防性的决策。而他为了防止未来不落后的表态,不管是认错也好,还是找补也罢,都是清晰的前瞻性表态。最后他谈到的劳动力市场数据的问题,更是进一步淡化了之前他不断强调的以已有数据为准绳决策方式。所有这些都预示着,未来美联储的决策将会更具有前瞻性。美联储展现出前瞻性这一点,对于我们金融市场来说,太关键了!这甚至会改变未来1年整个美股的交易逻辑。为什么这么说呢?

美联储前瞻 —— “瞻”的是什么?

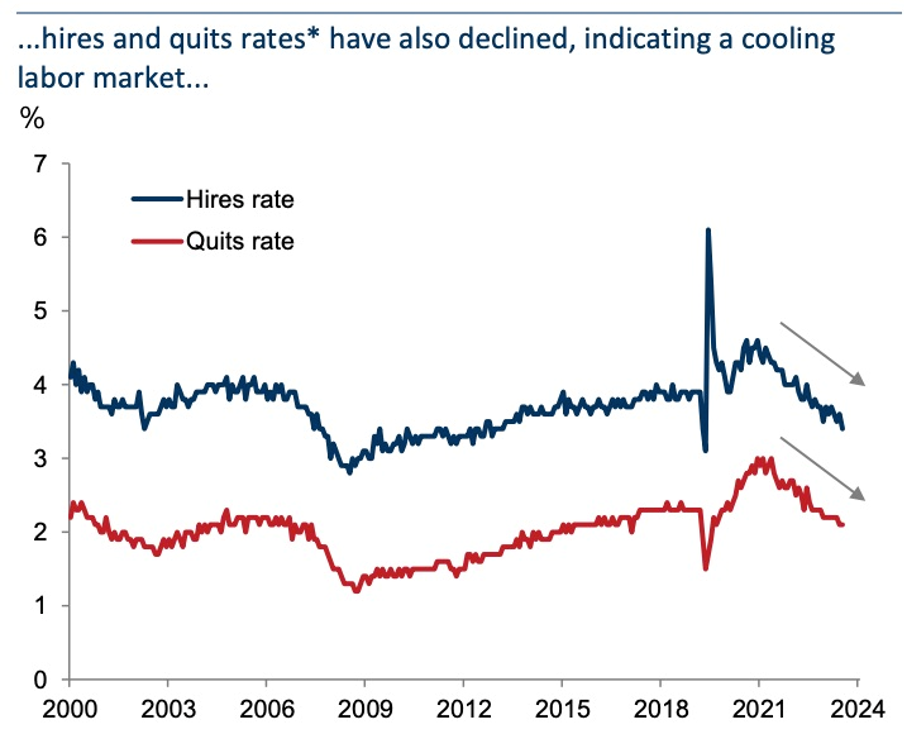

首先我们得先知道,美联储前瞻,瞻的是什么呢?现在很多投资者认为,降息周期打开后,那不就是百废待兴,百业复苏的场景了么?但事实并非如此!这里美投君给大家看下面两张图。第一张图是美国非农就业的增长人数。第二张图是招聘比率和离职比率。可以看到这两张有关就业的曲线都是持续向下的。而上面分析了,就业正是现在美联储最为关心的领域。

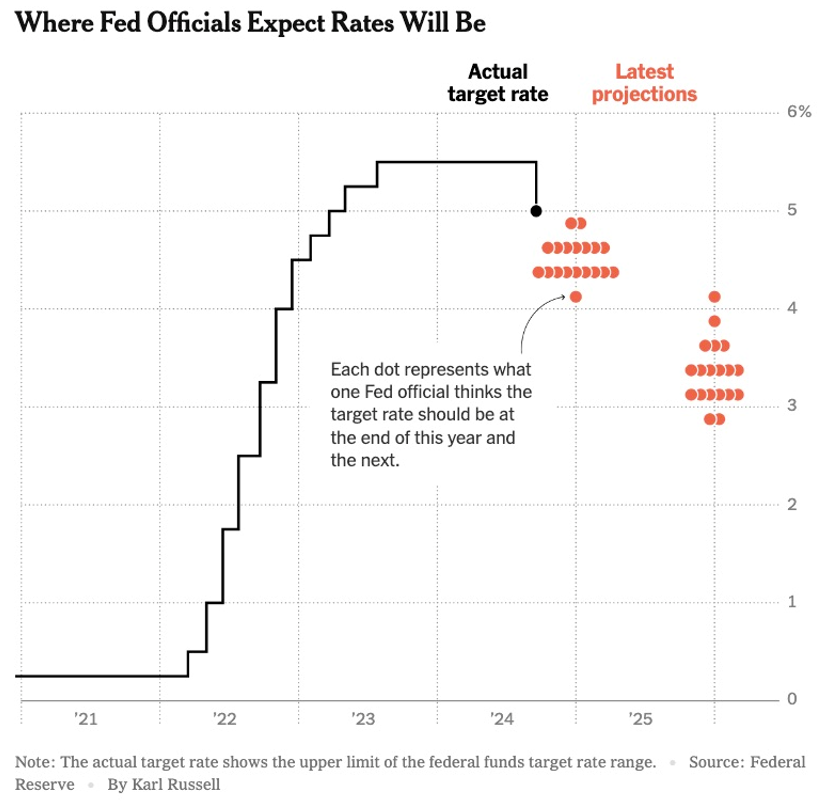

也正因如此,美联储才开始了他激进的降息,试图扭转这一趋势。但是,就像加息有滞后性一样,降息也存在滞后性。经济的下行趋势,是不会因为一开始的这几次降息就能立即扭转的。而且现在的利率水平,即便是降息后,仍然高达5%,相比与2%到3%的中性利率,这仍然是非常紧缩的水平。而根据美联储最新公布的点阵图来看,即便是最激进的降息预测,也至少要等一年之后才能达到中性利率的水平。这就意味着,我们至少还要维持紧缩进一年的时间。

所以说,即便降息周期打开,而且是非常激进的打开,它也很难在短期内扭转经济下行的趋势。未来我们依旧会看到越来越差的经济数据,直到降息的效果真正kick in为止。也许并不需要等1年那么久,但我认为至少未来半年内,恐怕都看不到这样的景象。事实上,如果我们看美国旁边的加拿大,就已经看到这种现象了。加拿大央行早在今年六月就开始第一次降息了,到目前已经降了三次,持续了3个月的时间。但是加拿大的经济有任何好转吗?并没有,反而依旧在不断下滑。各项经济数据都在承受比以往更高的压力,尤其是加拿大的支柱产业金融和房地产,更是表现的异常低迷。诚然,美国经济和加拿大还是有所不同的,但是降息的结论不会变:经济下行的趋势是不会被一两次的降息就轻易扭转的。所以说,美联储要前瞻的话,瞻的是什么呢?其实就是不断下行的美国经济,更准确的说就是持续承压的劳动力市场。现在美联储已经将目光从通胀转移到就业上了,又转折性的开始了政策的前瞻性。那么面对持续下行的就业市场,美联储的政策很可能会比想象中要更加宽松。

这是好的一面,但你反过来看,我们也能意识到,现在经济下行的压力不是更小了,而是更大了。而相应的,衰退的风险也进一步增加了。你甭管美国经济最终会不会衰退,只要经济还在下行,衰退这个担忧本身就是影响当前美股市场最大的因素,没有之一。如果你仔细思考会发现,今年迄今为止,美股所有的回调,均是因为衰退担忧。4月的回调是如此,8月是如此,9月也是如此。而我认为,未来这个风险依旧会是决定美股走势的关键,他也一定会再度成为美股下跌的导火索。为什么这么说呢?

衰退的风险有多大?

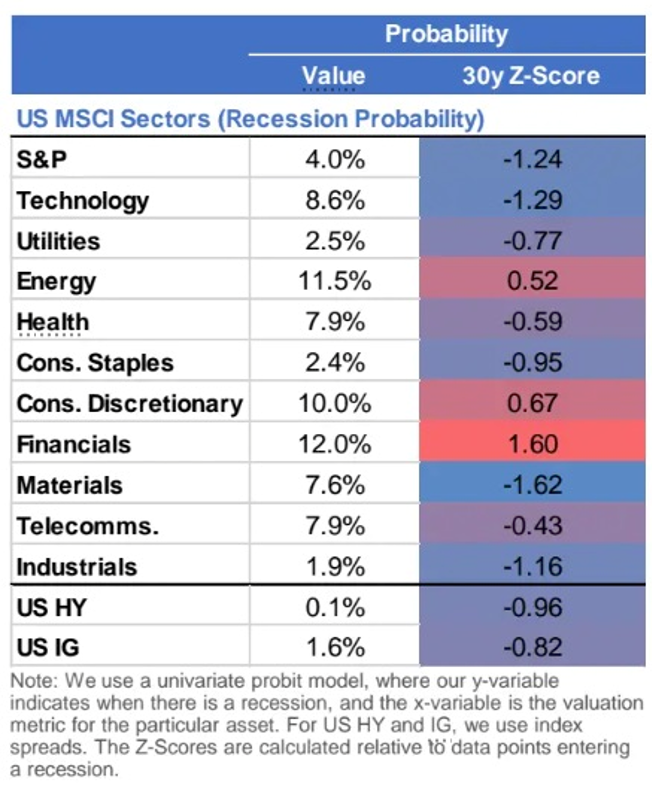

下图是大摩总结的,美股中各个板块,和credit spread对于衰退的定价。Credit spread是信用价差,你可以把它理解为是,市场给公司债务违约风险的一种定价。他是金融领域最好的,观察市场是否有price in衰退的数据。图中红色就代表市场有price in衰退的定价,而蓝色则代表没有price in衰退定价。可以看到,现在除了金融版块外,几乎所有美股版块都没有price in任何衰退的可能。这其实是一个非常危险的信号,因为如果市场所有参与者都预期不会衰退,而价格中又完全没有计入衰退的可能的话,那么一旦经济下行加剧,股价就将会变得异常脆弱。

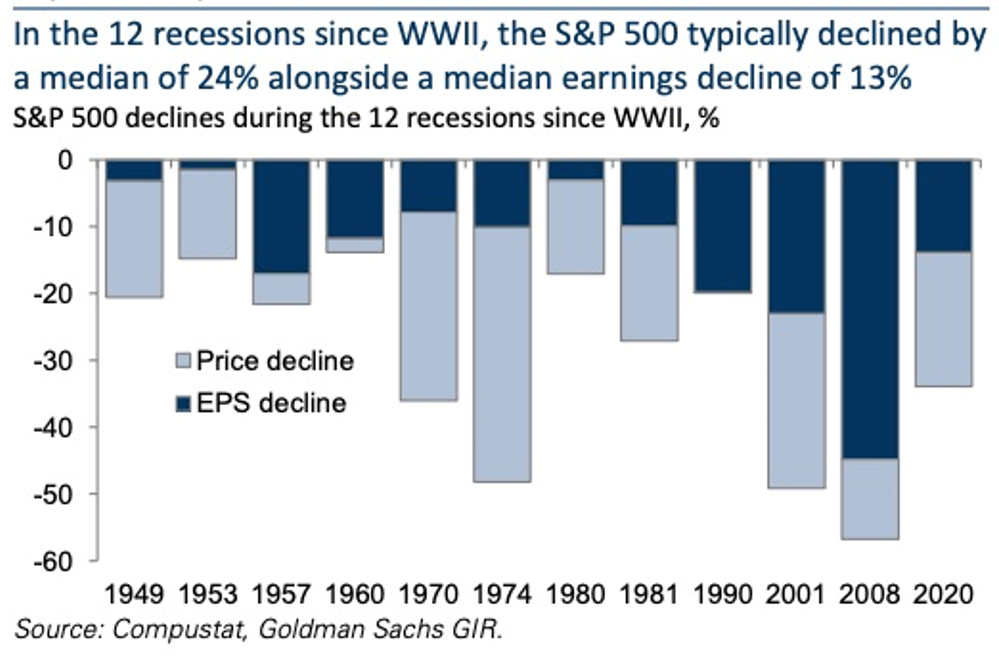

而从历史上看,历次经济衰退,甭管程度是大是小,持续时间是长是短,美股市场都会有幅度不小的下跌。自二战以来,程度最轻的衰退,也有13%的回调,平均都有20%以上的下跌。

正因为,美股完全没有price in衰退,而衰退的代价又是如此之高,再加上客观上,经济下行的趋势确实在不断加剧。合在一起就意味着,未来一段时间的市场一定还会因为衰退风险而再度产生较大的波动。我认为,这会是未来美股投资最重要的风险,没有之一。其影响绝对不亚于马上要到来的大选。

现在我们了解了美联储政策的深意,也了解了市场会如何反应。但更重要的是,你知道什么?你会如何反应?如果你只是跟着市场被动的来回调整,降息了就买,担心起衰退了就卖,那么很可能就活成一根翠绿翠绿的韭菜,来回被割。每当市场波动时,我们投资者最需要做的,是跳出来把握最主要的矛盾。那当前市场的主要矛盾是什么呢?

你想象一下,如果市场必将因为担忧衰退而下跌,你的投资会因为什么而不同呢?要是最终没有衰退,那么每一次下跌,你都应该去抄底。而要是真的衰退了,那你要再去抄底,无异于是接飞刀!所以说,现在最主要的矛盾就是,最终美国经济到底会不会衰退?这个问题的答案不会影响市场是否会下跌,但是会决定我们是否能够在市场下跌中把握机会!

关于这个问题的答案,我其实前不久刚刚做过一整期视频详细分析过。当时我们系统性分析了美国所有重要的经济数据,也将刚刚结束的财报季盘了个遍。建议没看过的看官,回看之前的视频先补补课。当时我们得出了这样一个结论。美国的宏观经济,依旧非常坚挺,虽然承受压力,但是离衰退还有很远的距离,这就给了我们足够的容错空间去等待复苏。而美国的微观企业们,他们的盈利增长已经过了最糟糕的时刻。再加上Fed put,完全能够在经济出问题时拖住市场。

所以综合来看,这样的宏观和微观背景,就让我有底气说,美国最终发生衰退的可能性并不高。我敢说,未来市场还是会因为衰退担忧而发生回调,但这反而会是我们投资的好机会。同样的话,我曾经在7月和8月的市场分析视频中也都说过,相信认真参考的看官,在过去两个月的市场波动中应该都是能安心度过的。

当下市场还可以投资什么?

好了,现在我们了解了市场的核心逻辑,那么对于我们投资者来说,应该要怎么布局才能最好的应对这样的市场环境呢?除了被动等回调的时机,还有没有什么主动出击的机会呢?我认为是有的。

在我看来,市场很快会迎来一轮全新的板块轮动,这会成为未来很长一段时间美股交易上的主题。过去两年,别看市场整体表现的还不错,但实际上,由于高通胀,高利率等各种风险,投资者的投资偏好其实是偏防御的。这也是为什么大科技一骑绝尘的原因。他们虽然不算典型的防御股,但他们盈利稳定,对于利率不敏感,又有足够强的竞争优势,其实本质上就是当前美股中最好的防御股。而类似的传统防御股也都表现不俗。由于这类股票备受追捧,他们现在的估值也都处于高位。

而我认为,这个趋势很可能即将要发生改变了。投资者关注的重点将会从高估值的企业,慢慢转移到估值合理的公司;从防御型的股票逐渐转移至周期型的股票当中。当衰退担忧发酵到极致的时候,再往后就是对于复苏的布局了。虽然我们上面说过,真正的复苏不会那么快到来,但是市场是提前反映的。我们要主动出击的话,就必须要有足够的前瞻性,来布局未来真正有爆发力的机会。这里美投君就抛砖引玉,说几个我现在比较关注的板块供各位参考。

第一是中盘股,中盘股指的是20亿到100亿市值的公司。他们没有大盘股那样的高估,也没有小盘股的基本面风险,对于经济下行有较强的免疫能力。而往后看,由于他们对于经济敏感,对于利率也敏感,所以在降息且复苏的环境下,会受到不俗的利好。

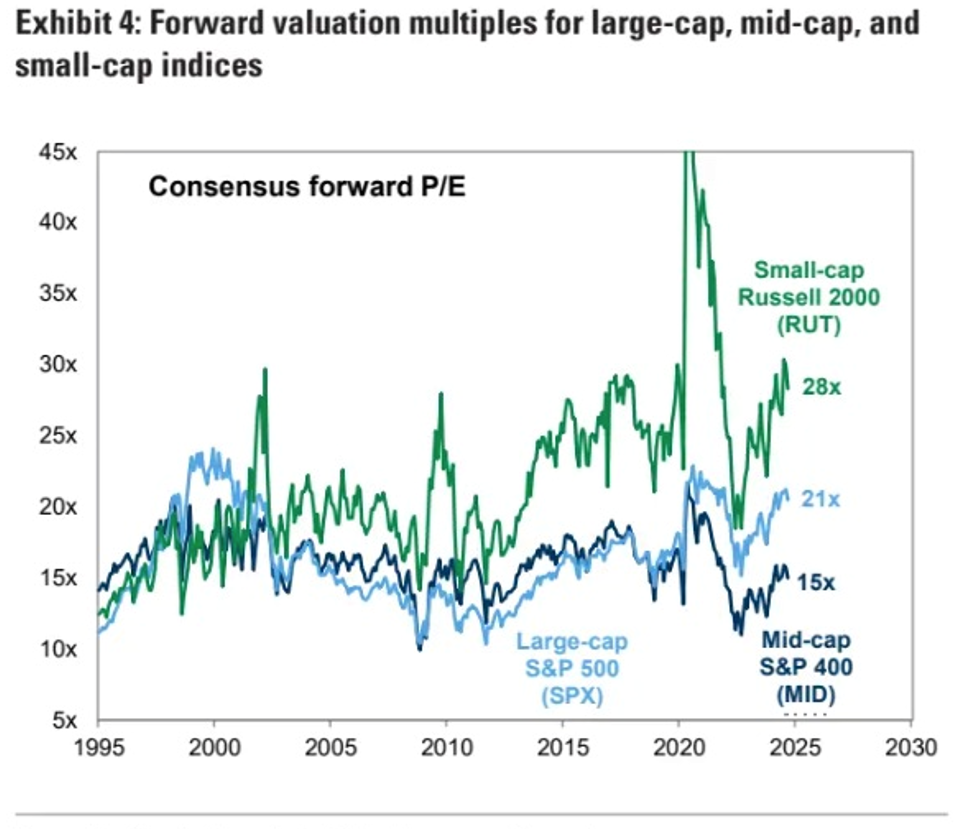

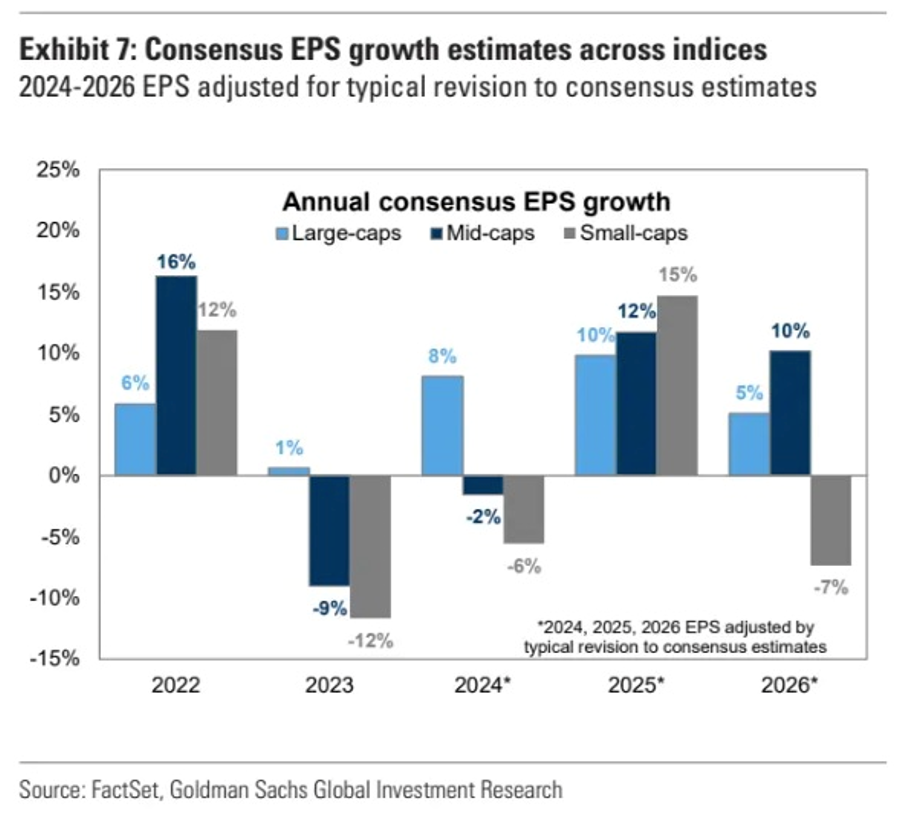

从具体估值上看,中盘股的forward pe仅有15倍,远低于小盘股的21倍和大盘股的28倍。而从盈利能力上看,预计未来两年中盘股的盈利增长分别为12%和10%,均高于大盘股的10%和5%。相比与小盘股来说,虽然不及25年小盘股15%的增长,但比起26年小盘股下跌7%的预期来说,持有起来会更加安心。

因此整体来看,如果我们想要提前布局板块轮动,那么中盘股会是一个收益风险比较高的选择。中盘股也是投行高盛最看好的板块,我个人比较认同,也分享给咱各位做个参考。要想投资中盘股整体的话,可以考虑ETF IJH。

另一个我个人比较看好的板块是金融版块。如果说降息环境对于其他领域还有滞后性的话,那么对于金融领域的公司来说,影响则是立竿见影的。最主要的原因在于降息会快速扭转利率曲线的趋势。近端利率会因为美联储的减息而下跌,而远端利率却因为软着陆的预期增加而维持在高位。这对于银行来说,就是一个非常有利的环境了。因为传统银行赚的就是利差的钱,长短期利率的利差增加,自然就能给银行带来更高的盈利。

除了传统银行业务外,投行业务也将会迎来利好。消失了近三年的M&A和IPO,很可能会因为逐渐宽松的货币环境而死灰复燃。尤其是现在有大量AI相关的初创企业,等着并购和上市。这对于投行来说是一个可以预期的利好。像大摩在95年到00年那段互联网浪潮中就涨了将近10倍。当然,历史不会简单的重复,但是这个趋势是可以借鉴的。

另一个值得关注的周期性行业是房地产。在经济复苏,利率下降的环境中,房地产公司的盈利会有明显的增长。而且高利率所压抑的需求已经积攒了一段时间,随着利率的持续下降,可负担性的不断加强。那些在疫情期间锁定了低利率,又想换房子的人,终于有机会可以去换房了,在某一个时间节点,压抑的需求会集中爆发。这不会是短期马上发生的事情,但是是可以预期的。另外,房地产行业也受到,民主党候选人哈里斯的政策利好。现在哈里斯的支持率不低,这些都可能会成为未来房地产板块投资的催化剂。

结语

到这里,后降息时代的投资布局就都跟各位看官分析完了。借着鲍威尔在前瞻性上的改变,我们这期视频也给大家做了前瞻性的分析。如果你单纯是想要在美投君的视频中找到下周市场涨跌的答案,那恐怕要让您失望了。前瞻性的分析不是为了预测下周或下个月的市场,而是让咱各位能够更加清楚市场背后的逻辑,投资的更加安心。

文章:美投君