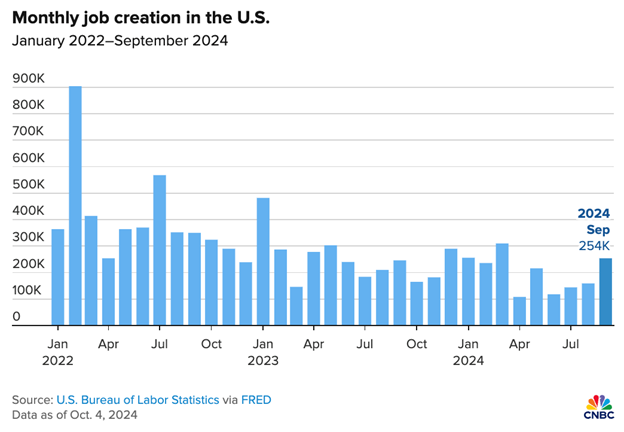

我们先来看一下最重要的大非农就业数据。这次的数据可以说是超夸张。数据显示,新增岗位在25.4万,而预期是在14万,超预期的程度接近一倍。上两个月的数据也被上调了,八月上调了1.7万,最后为15.9万,七月则上调了5.5万,最后变为14.4万。最重要的失业率也再度下降0.1个百分点,为4.1%,低于预期的4.2%。

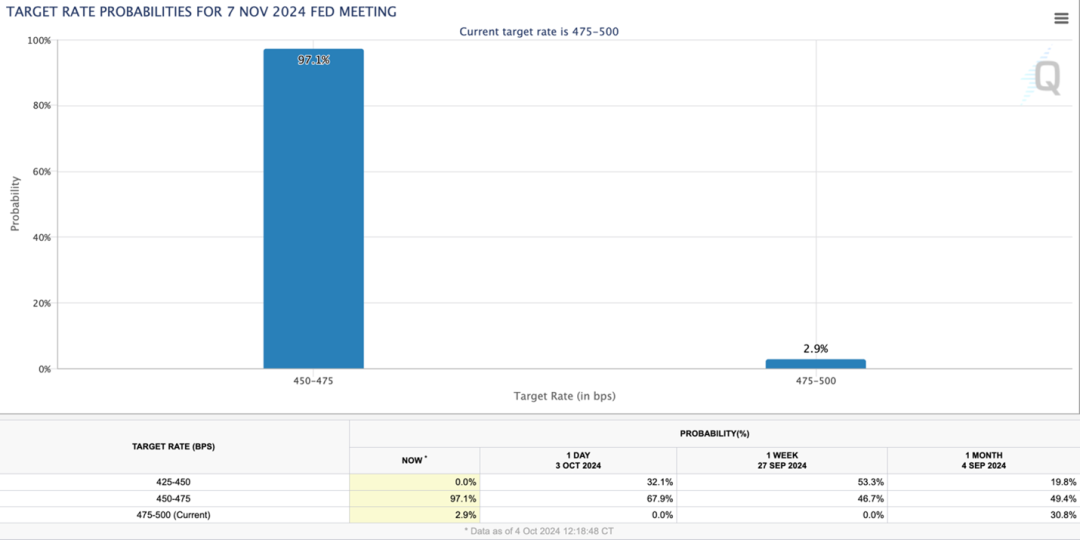

这样的数据可以说有可能会直接扭转对于劳动力市场的看法,这还算降温吗?这个数据更新后,三个月的平均大幅反弹到18.6万,远高于之前的11.6万。而鲍威尔在9月份的例会上,就用了这个数字来作为支持降息50个基点的理由。显然,11月份大幅降息的可能性会因此减弱不少。CME上,市场对于11月份降息25个基点的概率就飙升到了97%以上,而昨天只有68%,几乎完全确定了下次会议的降息幅度。

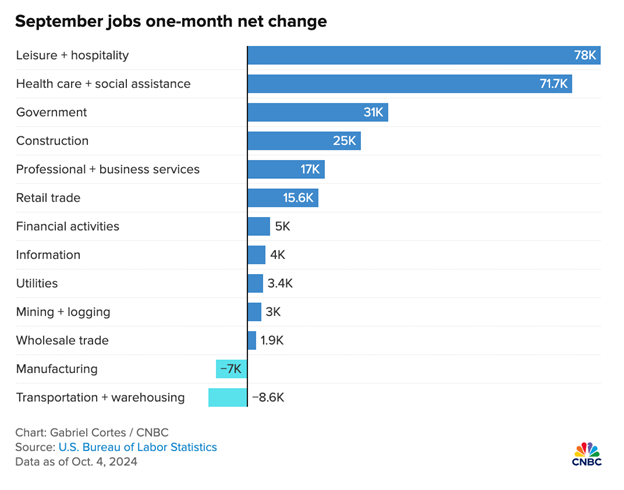

那么我们就来看一下,到底是哪些岗位推动了这次的上涨呢?上涨是广泛的还是局部的呢?这次岗位增加最多的是休闲住房,大涨7.8万个岗位,其次是医疗社工,上涨7.2万,政府涨了3.1万排第三,而交通运输和仓储减少最多,为8600个岗位,制造业也减少了7000个。LPL financial的首席经济学家就表 示,这次的岗位增长较为广泛,提升了四季度经济还是会高于趋势的可能性,唯一需要注意的就是持有多份工作的人,比例上升到了5.3%。

这次报告里面,还有一点令人震惊,那就是家庭调查的情况。大非农报告由两份调查组成,一份是企业调查,另一份是家庭调查,新增岗位来自企业调查,而失业率来自家庭调查。但这段时间企业调查和家庭调查一直存在重大的分歧,企业调查的新增岗位一直都比家庭调查里面,新增就业高,原因就是一个人身兼多职,在企业调查里面就会是好几个岗位,被人诟病说数字虚高。后来也证实了这一点,过去一年企业调查的新增岗位被下调了81万。但今天的这份报告,家庭调查竟然比企业调查的就业还强,新增了43万,其中全职岗位增加了41.4万,而兼职的人反而下滑了9.5万。这怎么可能呢?Group Economics的资深经济学家就解释道,两份调查样本量不一样,企业调查的样本是65万家企业,而家庭调查是6万个家庭。企业调查受新增和倒闭企业模型的影响来推测全美的情况,家庭调查则受人口和移民的影响。这次应该可以说是移民影响之前被低估,所以家庭调查才有如此大的就业涨幅。

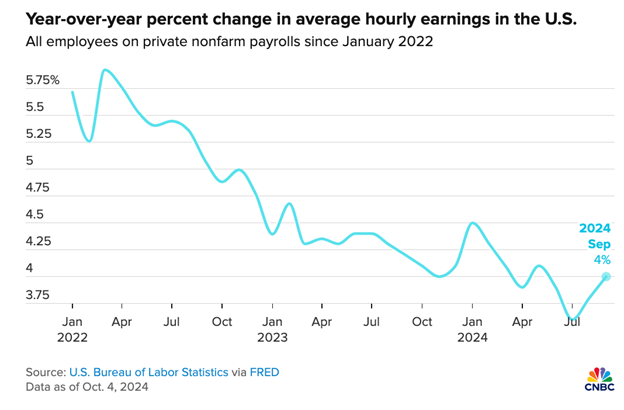

就业的强劲增长也推动了薪资涨幅。9月,薪资环比上涨了0.4%,高于预期的0.3%,全年涨幅为4%,也高于预期3.8%。不过每周平均工作时长倒是减少了0.1个小时,为34.2。通常来说,平均工作时长是劳动力市场的领先指标,代表企业们可能没有看到很高的需求,所以减少了员工们的工作时间,但这样一来薪资很难继续提升。那么一个可能的解释是生产力提升了。不论如何,薪资上涨超预期进一步表明劳动力市场很好,那么美联储降息的紧迫性就降低了不少,未来需要关注的是,这一次如此夸张的数据是否会被下调,又重新改变了我们对于劳动力市场的判断。那么这么火热的就业数据,会对市场产生什么影响呢?总的来说,只会改变市场对于降息的预期,而对于企业盈利是一件好事。鲍威尔也明确表示,现在劳动力市场不是通胀压力的主要因素,只要这个总判断没变,那么就业火热并不会以前一样引起加息恐慌,反而是经济强劲的代名词。接下来,我们就需要看看官员们对于这份数据的评价,看看他们的论述有没有出现新的变化。这才是这次大非农最值得注意的影响。

既然官员们的评价如此重要,我们就马上来看一下今天芝加哥联储主席Goolsbee的发言。他就表示,你再也不能要求更好的就业数据了,再加上码头工人的罢工也暂停了。这两者对于经济都是非常好的消息。如果我们在得到类似的数据,那我就会更有信心,我们真的在维持充分就业。当然,他也强调这只是一份数据,央行不应该对此过度反应。对于通胀,Goolsbee还表示,有一些数据表明通胀未来可能还会低于2%,而现在联储利率离中性还很远,所以未来12-18个月内需要将利率调低很多才比较合适。这番言论也就表明,虽然幅度有所收敛,但美联储降息的步伐依然会继续,没有因为这次大非农而受到影响。

今天美联储传声筒Nick也发表了评价,表示这份数据基本上关闭了美联储11月份降息50个基点的大门,但还是会保证未来25个基点的步伐。随后他说,这次的报告也表明7月和8月的就业没有之前想的那么疲软。当时官员们看到那个时候的就业增长幅度就认为他们在降息方面可能有些滞后,显然这次的报告缓解了这个担忧。Nick还提到,鲍威尔也说他们不急于降息,而这次的报告无疑给了这句话加了个感叹号。11月降息25个基点,符合美联储重新校准的整体思路。

前财政部部长Larry Summers和索罗斯的前副手Stanley Druckenmiller 也对这次的非农数据发表评论。Summers认为,事后来看,9月份降息50个基点就是个错误,只是这个错误还不至于造成重大影响。他就表示,这份报告证实了我们在高的中性利率环境下,未来的降息要谨慎行事。Druckenmiller也呼应了这个判断,而且显得更加鹰派。他就认为最新的非农报告在未来降息问题上恐怕已经把美联储逼到墙角。他说,我希望美联储不要像2021年那样被前瞻指引困住,GDP高于趋势水平,企业利润强劲,股市创下历史新高,信贷非常紧张,黄金创新高。到底哪里有紧缩?这番话的意思是,美联储应该灵活了一点,别因为之前说了要持续降息就把自己困住,既然货币政策不紧缩,那么就可以不降。

总体而言,各方的评论整体表明,虽然美联储未来依然会降息,但我们对于未来降息的幅度和速度要有较为谨慎的期待。而如果利率没有办法出现显著的下滑,从投资上,小盘股、国债等利率敏感型标的,涨幅应该会受限。这值得注意。

文:美投君