我们先来总结一下高盛,小摩还有德意志银行的三份报告。我们来了解一下为什么华尔街要全面押注Trump交易,这背后又会给我们带来什么样的机会和风险呢?

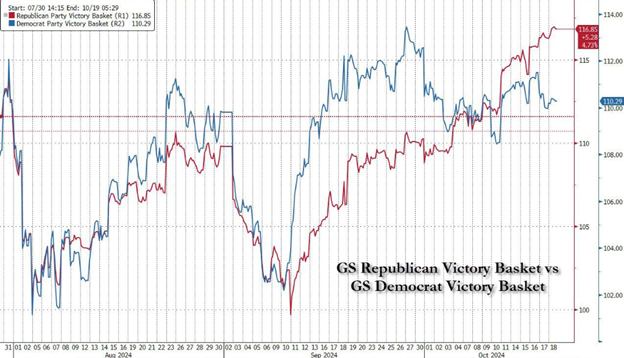

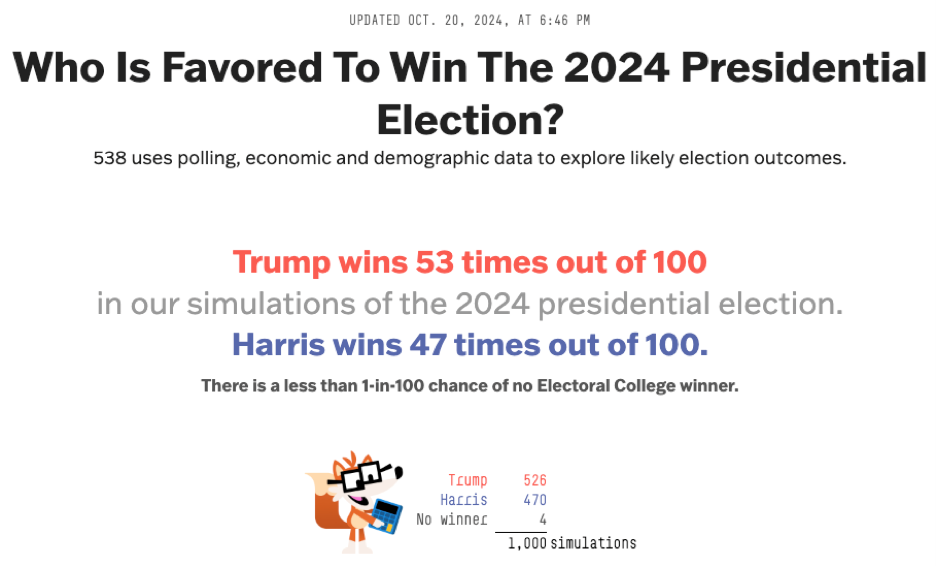

先来看高盛。高盛表示,投资者已经在赌Trump赢了。根据他们跟踪的一揽子股票。共和党胜利的篮子创下了历史新高,而民主党胜利的篮子则回到了拜登的水平。那么为什么会这样呢?原因很难明确,但从选情的结果来看,Trump确实在起势。数据网站FiveThirtyEight的创始人Silver就表示,现在来看,虽然Harris会赢下大众选票的结果,但在选举人团方面,Trump有大概2%的优势,而这才是决定谁当选的关键。他们现在通过模拟发现,Trump胜选的概率超过了Harris为53%。

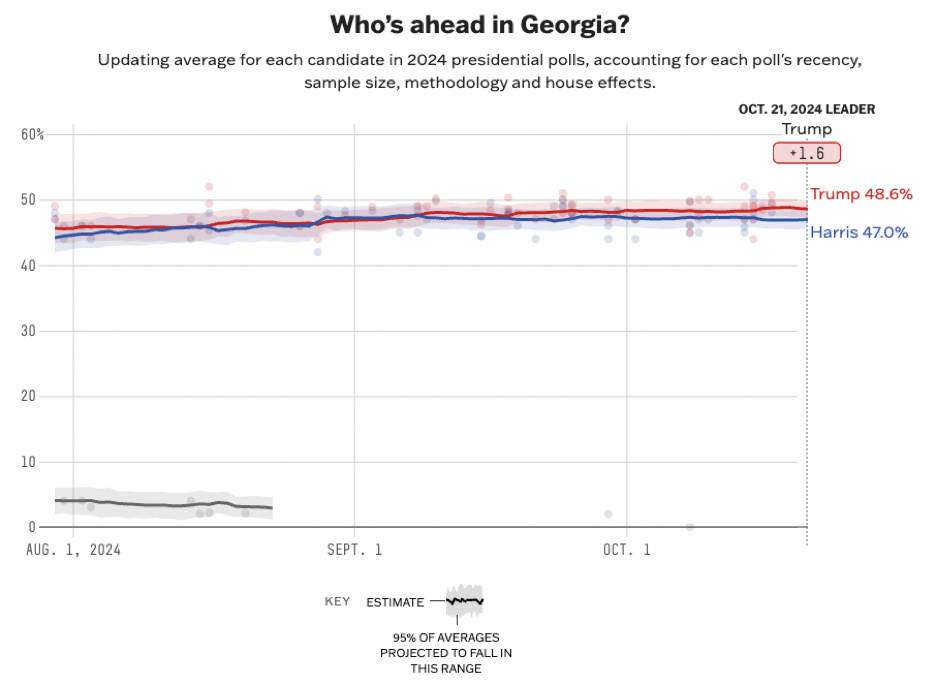

在关键的7个摇摆州里面,Trump似乎也比较领先,目前在其中的4个州有优势,比如宾州,Trump就领先0.4个百分点,北卡Trump也领先0.8个百分点,而乔治亚洲,Trump更是领先1.6%。这三个有更多的选举人团票。亚利桑那州则领先1.9%。

Silver进一步表示,经济和移民问题是现在民主党无法回避的两大问题,大多数的选民不会想那么多, 会直接把通胀和拜登还有民主党挂钩。而从全球来看,所有的执政党都在面临危机。这些原因可能就是导致为什么投资者更倾向于认为Trump和共和党会赢的原因。

高盛就认为,如果共和党大获全胜,那么利率将上升,风险资产可能短期走高,因为市场会预期Trump推进减税政策,去监管,然后为了刺激经济,出台更多的财政措施。但如果是Harris赢下,而且国会出现分裂,那么风险资产反而会在短期内走弱。小摩则表示对冲基金对共和党主题的标的释放出了强烈的偏好,现在押注共和党赢的持仓接近2年以来的新高,而代表民主党的可再生能源标的,则在过去几周被大量抛售,现在和民主党挂钩的仓位逼近多年新低。上面这张图,左上角就是共和党的交易情况,而左下角则是民主党的情况。可以看到共和党的交易在持续上升,而民主党的则在走低。

瑞银的指标也反映市场在押注Trump赢,但他们解读的角度不太一样,认为这次的上涨原因并不明确,有可能是因为业绩增长驱动的。如果真是这样的话,那么Trump当选后,市场还有更多的上行空间,但如果不是业绩增长,现在的市场可能已经消化了Trump胜选的利好,所以未来上行空间有限,不排除会出现Sell the news。目前,瑞银根据最新银行板块财报认为,前者的可能性更大,也就是说这次更多是业绩驱动,未来依然值得乐观。

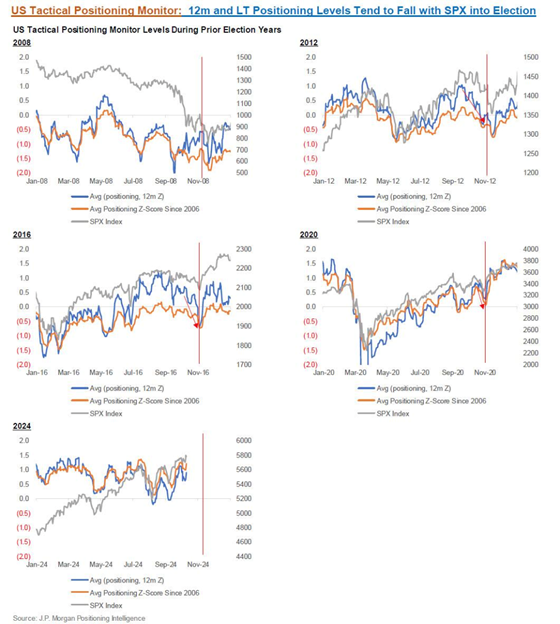

当然各大投行也阐述了风险。比如小摩就给出了这张图,表示从历史上看,大选前的几周,美股的持仓水平和回报率都会下降。这很大程度上是投资者产生的避险情绪导致的。可是这次美股的持仓和回报率都在上升。他们就认为短期内值得谨慎,一方面历史规律可能重演,另一方面假设市场抢跑太快,即便Trump胜选,未来的涨幅可能也有限。德银则说,如果共和党拿下白宫和国会,横扫大选,那么市场波动可能会更大,特别是外汇市场,因为减税和关税会导致美元大幅走强。这对于海外营收占比大的权重股不利。

上周五,阿吉就给大家分享了一篇路透社关于Trump交易的新闻,当时的重点更多是在聊押注市场的变化,这次则是几个大投行的研报。两者反映投资者押注Trump赢确有其事,并不是个别群体有意为之。但这并不改变我的观点,大选并不影响长期走势,我们应该学会忽略它的短期影响,甚至现在随着相关受益股持续上升,风险很有可能大于机会,反而值得警惕。对于我们投资者来说,更有价值的是,等到确定了白宫和国会的组成之后,再去分析具体的政策可能对我们投资的影响。

那我们应该怎么分析呢?今天美国银行的研报就详细分析了大选的四个结果,并对各个行业可能带来的基本面影响。阿吉认为,我们可以拿这个做一个参考,形成一个基础的判断,起码了解一下华尔街是怎么想的。到时候政策出来之后,我们会更有把握。这次的重点会聊一聊大选结果对于科技行业的影响。我们一起来看一下。

首先,如果是Harris当选,但国会分裂,那么美银认为,这是对社交媒体公司最好的情况。因为Harris会在全美范围内禁止TikTok。这样一来,TikTok的竞争对手,比如Meta、Snap就会继续获益。另一方面,由Harris领导的司法部,则会继续给大科技施压,特别是谷歌、Meta和亚马逊,从反垄断的角度不断给它们制造监管方面的威胁。只是因为政府是分裂的,所以国会大概率不会通过什么法案彻底改变这几个大科技的运营环境。

如果是民主党横扫白宫和国会。那么显然大科技的反垄断威胁会加剧,可能未来美国也会出现类似于欧洲的数字市场法案,重新规定大科技所处的法律环境。但Meta和Snap短期内可能还是会受益,因为TikTok的禁令更有可能被彻底执行。另外,民主党横扫还可能带来一个威胁,那就是出台新法,把零工经济的人划为正式员工。这会给那些依赖零工经济的公司,比如Uber,Lyft带来沉重的成本压力。当然还有企业税的问题,民主党横扫以后,企业税更有可能被提高。

如果是Trump当选,但国会分裂,那么最可能改变的就是关税。这会对美国本土的电商公司有利。大科技的反垄断威胁也会减弱,但谷歌可能会例外。因为谷歌搜索结果似乎对Trump不利,可能会因此被针对。零工经济则会得到进一步的鼓励和发展,不会出台类似于划为正式员工这样的法案。

而如果是共和党横扫,则减税方案更有可能被通过,市场也会对经济有更高的预期,利好科技股上涨。关税可能会更高,更有利于本土电商公司。来自中国的Temu和Shein则可能会被针对,影响它们的广告支出,从而冲击到谷歌和Meta。

从上面可以看出,Meta、谷歌两家大科技对于大选结果比较敏感,持有Uber和Lyft的观众也可能需要注意一下大选,特别是其中一党横扫的结果。

对于其他行业,重点则看两位候选人政策差别最大的地方。美银指出,对于餐饮、零售行业要注意移民和中国关税的影响。Trump上台可能会导致移民显著减少,提高餐厅的用人成本压力,同时冲击中低端零售商的需求。中国关税则会影响到依赖中国的企业,本地零售的小盘股可能会因此受益。

不过有意思的是,理论或许和实际有差距。下图则是不同政党下,美股不同板块的表现。可以看出在历史上,共和党执政的时候消费股表现更好,而民主党执政的时候则是能源和科技。这和上面美银的分析就一定的出入,因为他们整体的基调是认为科技股在共和党执政下,这次会表现更好。所以进一步证明这些分析只能做一个参考,具体影响如何,还需要当下具体分析。

阿吉认为,从一个长期投资的角度来说,历史已经证明,大选对于长期投资的影响是相对有限的,我想这次也不例外。但与此同时,我们也不能忽视政策对于短期市场的影响。我认为,本次大选对于市场影响最大的两个变量,就是关税和减税这两大政策。而相应的,受影响的公司我也需要留意。具体的分析,美投君在主频道美投讲美股中做过详细的视频,大家可以移步查看。

对于本次大选,阿吉认为他对于长期投资的影响也是需要我们关注的,主要体现在那些对经商环境有重大且长期的影响变量上。比如未来美国会不会出现类似于欧洲的数字市场法案,这又会如何影响到大科技的竞争格局?还有未来更高的关税对于整个供应环境和成本的影响,这又会如何影响到美联储的政策立场?这些问题,我想只有大选结束后,才能够得到答案了。

文:美投君