2024年迄今为止,表现最好的大类资产是什么呢?第一名是比特币,这个我想很多人都能猜到。那第二名呢?不是美股,也不是最近飙涨的A股,而是黄金!今年以来,黄金已经大涨了35%!如果算上23年,黄金价格已经上涨了近70%!半年前,我曾说,金价应该马上就要面临回调了。结果被疯狂打脸,金价不仅没回调,还天天创着历史新高。

打脸我倒不意外,毕竟挨打挨习惯了,我意外的是金价为什么会突然暴涨呢?半年前我们分析时,明明所有的证据都指向,金价在短期内很难稳住啊?为什么在仅仅横盘两个月后,便又开始了大涨呢?这一次,我下定决心要进一步深挖黄金暴涨的真相。结果,还真就让我发现了,这黄金背后3股极其神秘的力量。而随着他们的浮出水面,未来金价的上涨恐怕还将延续。为什么这么说呢?今天这期视频,美投君就跟各位看官来好好聊一聊黄金,以及黄金背后的这3股势力。

金本位的发展史

一说起黄金你首先会想到什么呢?安全?保值?确实,这是普通人对于黄金的固有印象。但你知道吗?如果你生活在1933年到1974年的美国,普通人私藏黄金可是要坐牢的。在那个年代,所有美国人都必须要把黄金,以极低的价格出售给政府。否则就会面临最多1万美元的罚款,或者10年的牢狱之灾。这听起来似乎很集权,然而这正是大名鼎鼎的布雷顿森林体系下的,金本位的美国。在那个年代,黄金就是国家实力的象征,谁拥有了最多的黄金,谁就是整个世界的霸主。

事实上,世界上第一个真正意义上的金本位国家,并非是美国,而是英国。这还要追溯到1816年,当时的英镑主导着整个全球的金融系统。然而所有这一切,在第一次世界大战中,发生了逆转。在一战中,英国为了应对庞大的军费开支,不得不卖出手中大量的黄金储备。而等战争结束后,骄傲的英国人一扭脸发现,战争是赢了,但是金子全没了,英镑的金本位地位已然不保。

那么一战中谁获得了最多的黄金呢?正是美国。整个一战,美国几乎完全置身事外,还源源不断的向欧洲输送着武器,赚得是盆满钵满。而到了二战,美国人更是将这一套玩的是炉火纯青。要不是日本人偷袭珍珠港,美国人还蹲墙角数钱呢。但尽管如此,由于欧洲的情况更糟,二战后,美国依然凭借着强势的美元,以及充足的黄金储备,一举摘下了金本位的霸权。在1944年布雷顿森林体系正式建立,自此美元正式改名为美金。

在布林顿森林体系下,美元与黄金直接挂钩,而其他货币再和美元直接挂钩。在那个时候,金价是一成不变的,就是35美元一盎司。只要你拿着35美元去找美国政府,美国政府就有义务给你一盎司黄金。那这就意味着,如果美国政府没有这个黄金,那么理论上他们就不能乱印钱,更是不能随意去发债。这就在一定程度上,避免了现代货币体系下的很多问题。所以今天有一些看不惯美国乱印钱的人,就呼吁要恢复金本位制度,就是因为这个原因。

不过当年美国的金本位体系,也没有维持太长时间,仅仅30年过后布雷顿森林体系便土崩瓦解了,而原因,和当年的英国是一模一样,也是因为战争。只不过英国是因为一战,而美国则是因为越南战争。1960年代,美国为了应对庞大的军费开支,外加国内正向福利社会转型,政府支出开始飙涨,而光靠原来那点税收又不够,那怎么办呢?美国就动起了印钱的歪脑筋。

本来你偷摸着摸印,没人知道,倒也不是不行,毕竟没人会成天闲的没事儿就找美国政府去兑换黄金。但你要是既打仗又发钱,那印钱的事儿可就兜不住了。所以当时阴谋论飞起,说美国政府压根就没有那么多黄金,美元随时会变成废纸。于是乎,全球各国政府化身为愤怒的韭菜,开始找美国兑换黄金。这一挤兑,美国就把底裤给漏出来了。

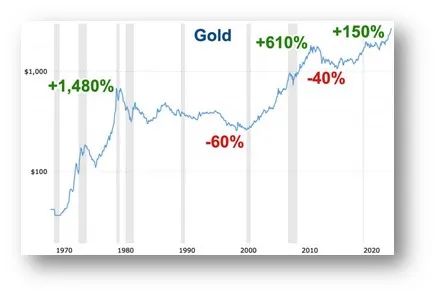

1970年,尼克松在电视上宣布,美元正式与黄金脱钩,维持了30年的布雷顿森林体系土崩瓦解。其根本原因,正是美国黄金储备的空虚。再这样下去,国库就要被掏空了。自此,黄金不再与任何货币挂钩,也不再是35美元一盎司,而是被放逐到自由市场下,自生自灭了。自由的黄金没了挂钩,价格也确实足够自由,从下图中可以看出,过去50年的金价那是大开大合,自由的都有点儿没边了。

自由市场下,影响黄金的因素

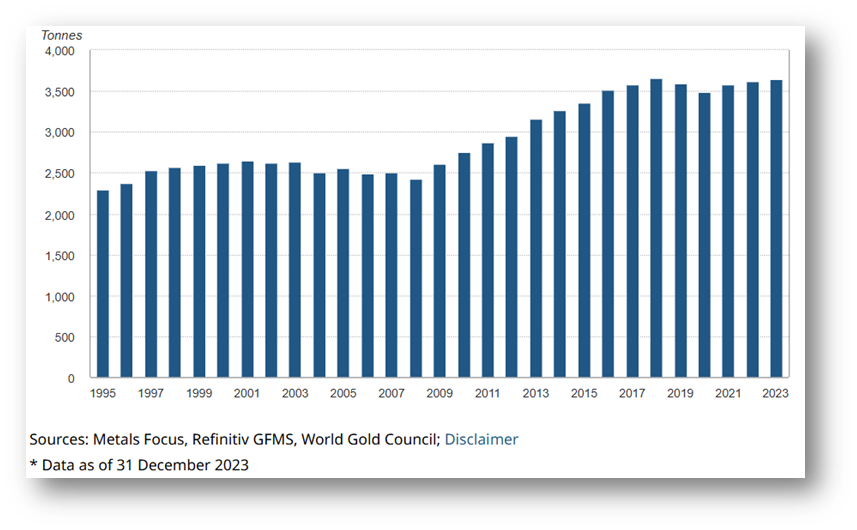

那么自由市场下的金价到底受什么因素影响呢?搞懂了这个问题,我们才能看懂现如今的金价趋势。其实自由市场下的价格都逃不开一个规律,那就是供需,金价也是如此。黄金作为稀有金属,他的供给是很有限的。到底有多有限呢?如果我们把今天全世界,已开采和未开采的所有黄金加在一起,总共也就4个游泳池这么大。如果组成一个立方体,那么它的长、宽、高,也就是22米。在所有黄金中,大约有70%已经被开采出来了,只有剩下的30%还没有被勘探。现在,黄金的开采速度,每年都稳定在3500吨左右,要是按照这个速度再挖下去,黄金还有20年就基本挖完了。

可以看到,黄金的供给非常有限,而且还很稳定。那么在供给如此稳定的情况下,真正决定金价走势的因素,就全部都取决于需求端了。那需求端都受什么因素的影响呢?这第一大因素很多人可能想象不到,其实是珠宝首饰的需求。全球有大约一半的黄金,是直接被用于做珠宝首饰的。而其中绝大部分又都去了两个国家,一个是印度,另一个则是中国。印度咱不了解,但中国我是知道的。由于刚刚经历了3年疫情,这可把中国那些想办喜事儿的人都给憋坏了,所以去年中国黄金首饰的需求,创下了历史新高。而今年又赶上了龙年,大量中国父母在家积极运作,这就又带来了一波黄金首饰需求的高潮。虽然不如去年,但也是历史第二高。

另一个黄金需求的重要来源是工业使用。由于黄金的物理和化学性质都非常稳定,所以它的工业用途也非常广泛。所谓真金不怕火炼,说的就是这个性质。像电子产品,航空航天,医疗设备等,都需要利用到黄金。

上面这两种用途,其实就已经包揽了黄金大部分的需求了。但事实上,他俩却并非是影响金价的关键。我想你应该没听说过,办喜事儿能促进金价上涨的对吧?这其实在金融领域也是一个非常奇特的现象。因为黄金的昂贵价格,很难完全用供需来解释。

事实上,这个世界上还有一种贵金属,他比黄金还稀有,而且用途比黄金还要广泛。这就是铂金Platinum。铂金的总量只有黄金的不到5%,但工业用途却一点都不比黄金少。照理说,铂金的价格应该比黄金要贵很多才对。但事实上,我们看下面这张图,铂金的价格一直都跟黄金差不多,而且这两年还显著跑输了黄金。那这又是为什么呢?

这就不得不说到,影响金价更为重要的一个因素了,这就是黄金的金融属性。在所有贵金属当中,黄金是唯一一个,真正被人当成投资品的金属,也只有黄金能够在人心中,死死占据着这个特殊的位置。

无论是机构还是普通人都是如此。这种特殊心理,和人类数千年来对于黄金的崇拜有关,这种崇拜是夸文明,跨时代的。无论是埃及还是中东,无论是欧洲还是中国,历史上,黄金都被视为是财富和权力的象征。这种文化象征和历史意义,是刻在所有地球人骨子里的。而正是这种独一无二的心理认同,给了黄金独特的金融属性。

金融属性框架下,影响黄金的因素

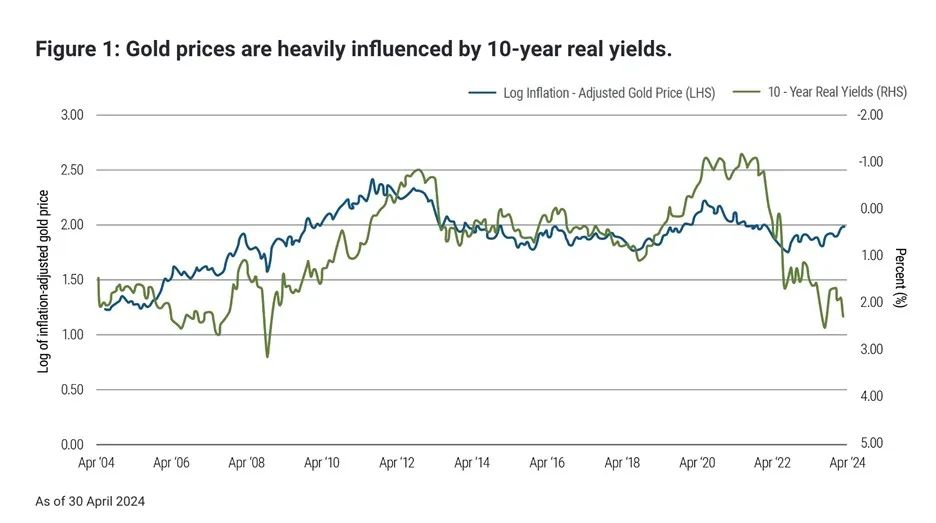

那么关键的问题来了,在金融属性的这个框架下,黄金会受到什么样的因素的影响呢?不管你是否投资黄金,这都是我们必须要了解的事情。这第一大影响,也是最重要的一个影响,是真实利率的高低。真实利率是名义利率减去通胀的结果。下图就展示了,美国十年期真实利率和金价的走势。可以看到,在绝大部分时候,两者都呈现极强的负相关关系。

之所以真实利率对于金价有着如此大的影响,是因为美元和黄金,天然就具有一种竞争关系。咱举个例子,假如你现在有100块钱,你是想留成美元呢?还是换成黄金呢?我想多数人都会选择换成黄金。但如果我跟你说,换成美元,我每年能给你5%的利息呢?那你可能就要掂量掂量了。那如果我每年给你10%的利息呢?那我想可能有人就要换成美元了。而这就是黄金和美元的竞争关系。要知道,持有黄金是没有任何现金流的。但持有美元从金融的角度来看,你就可以理解为是持有美债,而美债可是有利息的,而真实利率,就是你持有美债能够获得的无风险利息。所以说当真实利率增加的时候,持有美元就变得更有吸引力了,人们就会卖掉黄金,换成美元。反之亦然。

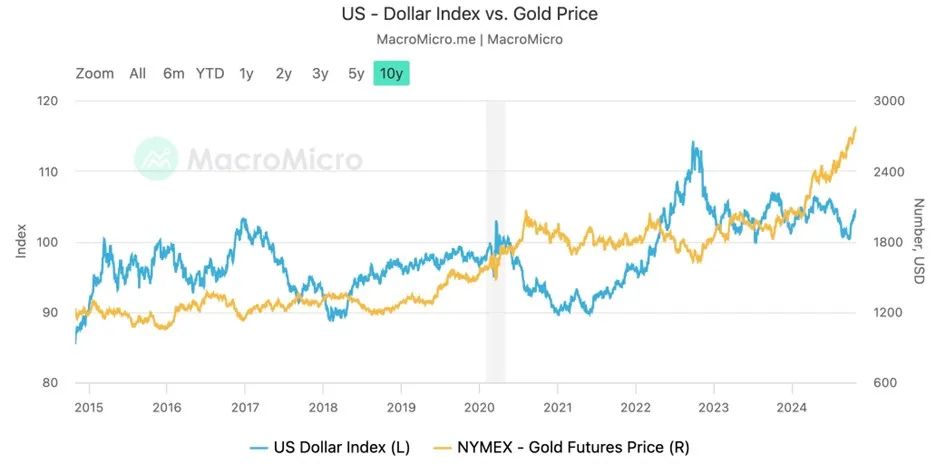

那么当真实利率上升的时候,黄金的价格一般就会下降。而第二个影响因素就是美元。下图展示了美元指数和金价的关系。可以看到,美元和金价也呈现很强的负相关关系。这个原因很简单,因为黄金往往就是以美元来定价的。那么一旦美元贬值,对于海外买家来说,黄金就算是变便宜了,那么自然会推升黄金的需求。不过有意思的是,从这张图中我们能看到,最近黄金的价格和美元的走势有些反常,两者居然开始了同涨同跌,这又是为什么呢?这个现象非常关键,咱们先按下不表,一会儿我们分析当前金价时,再回来解释。

这第三个影响因素则是避险需求。这个很好理解,每当我们看到哪又冲突了,哪又开战了,往往黄金的价格就会上涨。所谓大炮一响,黄金万两,说的就是这个道理。

上面这三个因素,可以说是影响金价最核心的三个因素,但是还有这第四个因素也是我们不能忽略的,那就是投机情绪。黄金是一个投机属性非常强的金融产品,如果你仔细观察金价就会发现,它的波动极高,经常大涨大跌。这和他安全避险的属性多少有些背道而驰。而这其实是因为,作为少有的,有极强金融属性的贵金属,人们非常容易对其进行倒买倒卖,但黄金本身又没有什么估值可言,所以他的价格就非常容易受到,交易者投机情绪的影响。这就是为什么,金价走势往往通过技术分析,要比通过基本面分析要来得更准确的原因。

金价走势背后的3股势力

现在,我们了解了,真实利率,美元,避险需求,以及投机情绪这四大影响金价的要素。接下来,我们就可以利用这些要素,来分析一下当前的黄金走势了。而在这个过程中,我们开头提到的那三股势力,将会逐一浮出水面。本轮黄金的牛市其实分为三个不同的阶段。而要想看懂金价的走势,我们需要把格局打开,用一个更大的视野来统观金价的趋势。

下面高盛总结的这张图我认为非常好,他是过去10年金价表现,和真实利率表现的对比。可以很明显的看到,在2022年年初,一个结构性的变化开始了。而投射到金价本身上,这也刚巧对应了黄金牛市的开端。那么最关键的问题就是,在这一刻究竟发生了什么呢?

有经验的看官应该已经反应过来了,这时正是俄乌战争开始的时刻。了解了咱们上面说的影响因素,我想你应该很容易能够想到,正是避险需求在这一刻促进了金价。确实,当时市场中的人也都是这么认为的。然而3年过去之后,我们再回看那段历史,一个隐藏极深的变化,其实才发挥了更为重要的作用。而这,正是美元武器化的开端。

当时,美国通过金融手段,限制了俄罗斯的美元交易,这就直接冻结了他们的外汇储备,让俄罗斯的金融系统寸步难行。虽然这达到了制裁俄罗斯的效果,但是也让世界一些其他国家感受到了威胁。而这其中最为重要的一位玩家,正是中国。

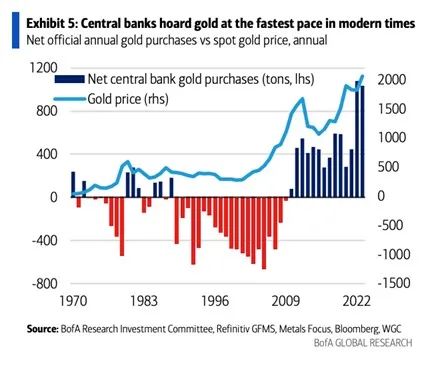

从下图中可以看出,过去两年,中国央行不断地在抛售美元,买入黄金,购买量相比与之前直接翻了3倍还多。2023年,光中国央行的黄金购买量,就占了全世界总量的一半以上。如此大规模的购买增量,必然会促进黄金价格的上涨。自此,中国央行这股势力,已然浮出水面。

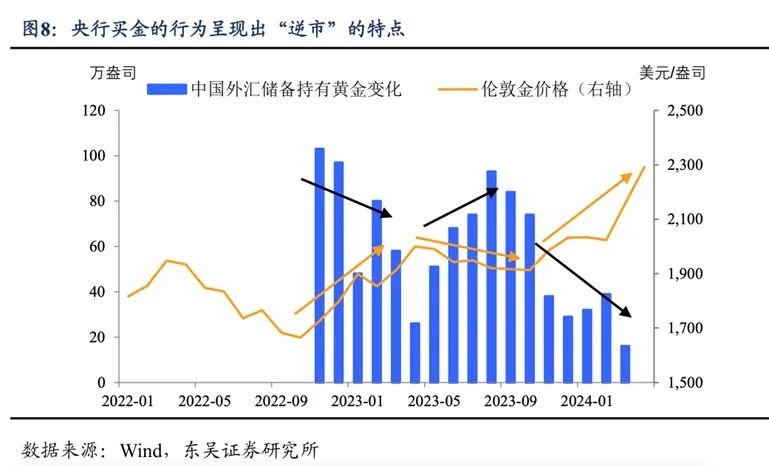

不过,中国央行不过是这波牛市的第一股势力。事实上,在带起了第一波上涨之后,中国央行就开始逐步收手了。从下图中可以看出,中国央行的买入量和金价,呈现了明显的反比关系。也就是说,中国央行只在金价下跌时入手,而当它们把价格推升起来后,又悄悄的放缓了购买量,这便是典型的大庄家操作。

那既然有庄家,很显然这故事中就还缺一个韭菜。这时,第二股势力就要登场了,这便是散户。倒并不是说所有散户都是韭菜,这扫射面就有点儿太大了,我肯定又得挨骂。只是说,客观上,整个散户群体,它确实被上涨的金价所吸引,在庄家开启的牛市中,开始疯狂的追涨杀跌。

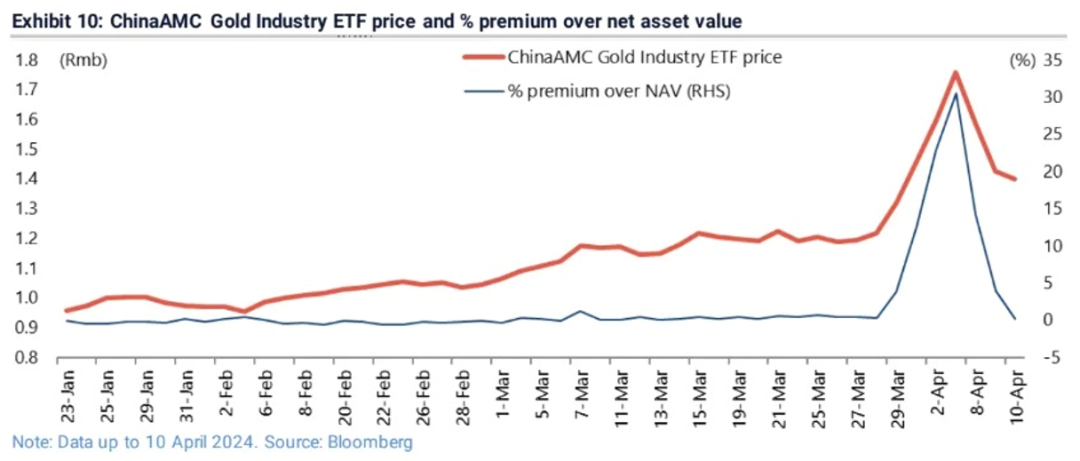

在美国,Costco的黄金就被一枪而空,很多订单都被排到了3个月,或着半年后才能交付。而在中国,情况则更为严重,这多少和中国这过去几年,经济和金融环境不佳有关,再加上有央行带头大哥的榜样力量,实体黄金便遭到了中国散户的哄抢,而黄金ETF也被疯狂炒作。下图是中国的一只黄金ETF,由于有太多资金追捧,溢价一度超过30%,甚至还两度被迫停牌。

半年前,我正是看到了这一现象,才得出结论说,短期内,金价恐怕会有回调。毕竟散户的情绪很难持久,短期总有回归的风险。然而,金价在修整了两个月之后,便又开始势如破竹的上涨。而这背后的根本原因,正是这第三股势力,悄然在这一阶段完成了接棒。自此,本轮黄金牛市正式进入第三阶段。而这一次的主角,正是金融机构。

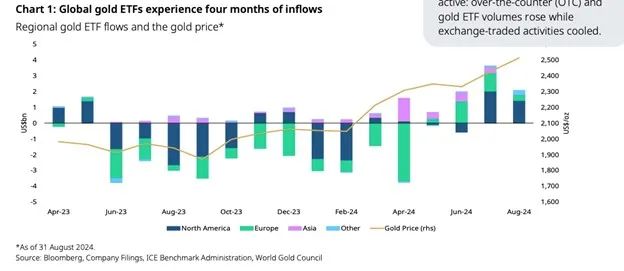

下图是Bloomberg总结的,黄金ETF的资金净流入情况。可以看到,在今年4月份之前,也就是我们上一次分析黄金之前,整个黄金ETF的资金都是净流出的状态。只有粉色的亚洲黄金ETF是净流入,这也对应了我们上面所说的中国散户的力量。然而到了5月份,整个情况就发生了彻底的扭转。全球黄金ETF开始了资金的净流入,而且这个净流入是越来越高,其中最主要的变化,都来自于欧洲和北美市场。而这两个市场都是典型的机构主导的市场。很显然,机构在这一刻大踏步入场了。

那为什么机构会在此时入场呢?这就跟美联储的降息有关了。降息理论上就会导致真实利率下降,美元贬值,那么机构就有足够的动力去入场布局黄金。这对于混迹华尔街的专业人士来说,几乎是个条件反射的行为。再加上机构本身就更加重视资产配置,这时即便金价不涨,也会有更多机构将资金加入进来。如此,机构的力量便做实了黄金的第三波走势。自此,黄金暴涨背后的三股势力就已全部登场了,他们分别为中国央行,中国散户,以及华尔街机构。要注意的是,这三股势力,从金价上看,确实是你方唱罢我登场,但实际上,这三股势力是相互促进,一直都在市场中支撑金价的,只是每个阶段的主力不同而已。

未来的黄金走势?

那么站在现在这个时间点往后看,金价会如何发展呢?上面说过,金价由于投机情绪较重,价格的走势是很难预测的。但我这里也斗胆给各位看官说说我的看法。长期来看,我依旧认为金价继续上涨的可能性是很高的,原因和我半年前分析黄金时的理由一样,我这里就再重复一遍。第一,我认为中国央行还会持续成为一股重要的力量。在中美关系日益恶化的环境下,在人民币贬值压力持续增加的趋势下,我认为中国央行购买黄金的这个趋势很难改变。

第二,在全球主要央行都在持续降息的背景下,不管是央行还是机构,对于黄金的购买量都不会下降。而这种情况我们已经在历史中无数次的看到了。

第三,则是地缘政治风险的持续增加。现在去全球化趋势愈演愈烈,大家已经从一起分蛋糕的阶段,变成一起抢蛋糕的阶段。我虽然无法预测冲突何时发生,但是从趋势上看,冲突的风险确实是会不断增加的。

而第四,我们从历史规律上看,每一次黄金的牛市持续时间都不短。平均在5年到10年之间。虽然历史不会简单的重复,但至少也值得我们参考。

这是长期的情况,那短期金价又会如何发展呢?黄金的长期价格还多少能用基本面来分析,而短期的话基本面就完全不好使了。虽然上一次盲猜短期金价我被打脸,但这次我还是想再盲猜一次。就当是自己过把瘾了,对不对都不重要,给大家做个参考。

短期,我对于金价的走势不是很乐观。很重要的一个原因,就是降息并没有像预期那样导致真实利率下降,也没有导致美元贬值,这和理论上的情况是有所不同的。当然,这里原因有很多,我们这里不展开,之后我们分析美股市场时再跟大家详细介绍。那么在这种情况下,机构的无脑入场,就显得有些过于无脑了。如果不是真实利率和美元的走势回归,那么就得是黄金的价格走势回归。总之,无论是哪一种,现在金价的快速飙涨,都显得有些过于脆弱了。

结语

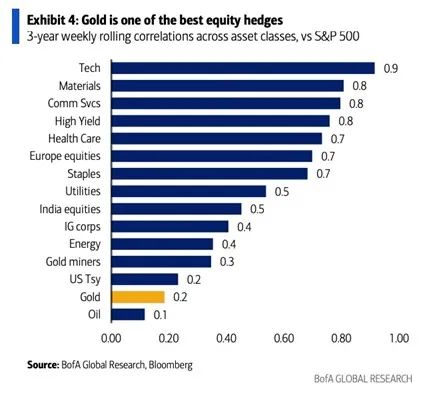

那么在这种情况下,对于黄金,我们投资者应该如何投资呢?也许是我个人的偏见,实话讲,我一直认为,对于咱散户而言,黄金压根就不适合单独作为一种投资品出现。它的收益有限,风险却极高,你还不如去直接买大盘。我认为黄金更适合短期投机交易,对于有经验的交易者来说,他会是个不错的标的,但如果只是想蹭波上涨,我认为黄金并不适合。而对于长期投资者而言,黄金更为重要的一个作用在于资产配置。从下图中可以看出,黄金和股票的相关性,几乎是所有资产大类中最低的,所以在你的持仓中配置黄金,能够很有效的帮助你降低整体持仓的风险。尤其是当一些极端风险发生时,黄金能够起到很好的避险效果。

文:美投君