我们就来聊聊美股的状态,现在的贵,也就是高估值,究竟会不会均值回归呢?还是说因为科技,所以估值会长期走高呢?这一篇会结合巴菲特和其他超级投资人的最新动作来分析。

相信现在美股有多贵不用我多说。当前标普500的市盈率PE在30倍,远高于历史平均的15倍。如果看Shiller PE则更夸张,已经飙升到36.4倍了。历史上唯有2次比这次高,一个是互联网泡沫时期,另一个则是2021年无限QE下的牛市,两者都是非常极端的环境。

可能有一些观众不太明白,Shiller PE是什么,和普通的市盈率又有什么不同。这里阿吉解释一下,一般我们的市盈率指标PE,拿的是价格除以盈利,以标普500为例的话,那就是标普500的点位除以各个成分公司每股盈利之和。但这个盈利可以有很多种变形。我们通常会用过去12个月的盈利来计算,如果是远期市盈率的话,则拿的是未来12个月的盈利预期来计算。而Shiller PE拿的是过去10年的平均盈利,再把盈利经过通胀调整后再来计算。那么这么做的好处,显然是首先排除了一些干扰性的波动,比如08年因为企业盈利暴跌,会让PE出现不合理的暴涨等,其次是排除了通胀的影响。如果通胀高,那么企业盈利也会高,可能会压低PE,总之不好对比。

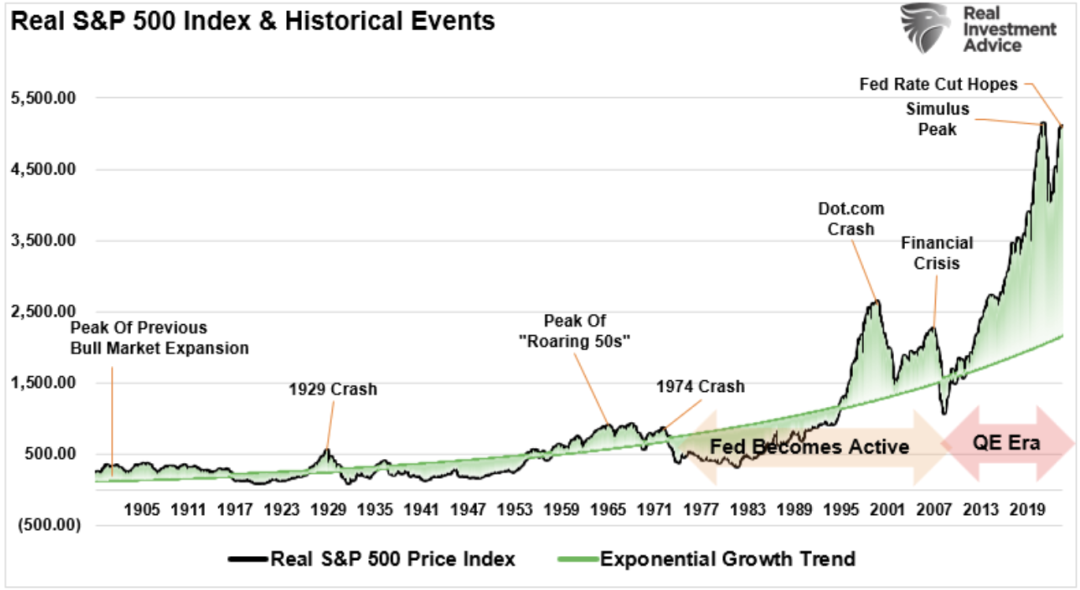

那么如果大家仔细看这张图,会发现似乎有一个分水岭。在1980年之前,美股的估值大体上在10到20倍之间徘徊,但到了80年代之后,整体的估值水平似乎上了一个台阶,更接近20-30倍的水平,而且波动也更大。为什么会这样呢?

真正的原因肯定是综合的,但和美国的货币政策、市场结构,全球化和科技公司强大的盈利能力脱不开关系。机构Real Investment Advice做了一些分析,他们就认为,美联储的货币政策,可能是其中最重要的原因。从图中可以看出,自从1970年代开始,美联储就开始变得活跃,但当时的美国经济饱受通胀困扰,时任美联储主席保罗沃克还临危受命,将利率一口气加到了20%。所以,当时的美联储其实是股市的敌人。在高利率的重压下,美股的估值来到了一个历史低位。

然而在通胀控制下来后,美联储就成为了股市的朋友,尤其是在金融危机以后,可以看到,当美联储学会了QE之后,股市就一路走高,再也没有回头。一方面可以理解为充沛的流动性,推高了美股的股价,但另一方面,也可以认为,美元在加速贬值,所以优质资产在计价单位下滑的情况下就显得高了。

其他的原因也很好理解,你比如说科技和全球化的影响,让美国企业可以更容易的享受到其他国家的发展红利,那么这就让美股企业的盈利增速有一个质的飞跃,在这种情况下,显然估值是要走高的。整体的市场结构也向大科技集中,而它们即便体量庞大,也依然有着很多公司望尘莫及的增长能力,所以估值会更高,也就推升了整体市场的估值。

那么从这段分析,起码我们能得出一个结论,那就是现在的美股估值,并不能够和1980年代之前去对比。任何拿美股历史估值去分析当前的市场,都会夸大当前的估值水平。比如说,现在的Shiller PE在36.4倍,如果拿历史平均的15倍去对比,那可以说美股高估了一倍还多,但如果拿80年代后的平均,大约25倍去比,那么也就高估了46%左右,仍然高估,但没有那么夸张。

那面对这样的一个结论,一个呼之欲出的问题就是,这样的高估值可持续吗?毕竟高估了46%也是相当的高,如果出现均值回归,那美股也要跌个30%以上。想要回答这个问题,我们还是可以回归到我们上面总结的原因,美联储、市场结构,全球化和科技,看看这些因素会继续推动估值扩张,还是会让估值收缩呢?我想很多人到这里已经有了一定的答案。

首先,最重要的因素,美联储肯定是回不去了。在学会了QE以后,你不可能让它收回去不用,也就是说任何会引起经济恐慌的大跌,都最终会被美联储兜底。其次,科技层面上,可以预见未来,生产效率会在AI的帮助下变得越来越高,越来越好,那么通胀就不值得担忧,让美联储没有了后顾之忧,而AI产生的红利,也会让企业的盈利增速进一步上升。这次的财报季就有不少公司提到,AI对于公司成本和营收层面上的帮助。唯一有负面影响的,可能要属全球化了,毕竟政府和民间总体的态度没有之前那么积极。所以这样梳理下来,未来美股的平均估值继续维持在高位的可能性,还是很大的。

在这里,阿吉想提醒一下,我并没有否认当前美股高估的意思,现在的美股的确存在高估的问题,我也认为估值一定会出现回撤,经济的周期性也会一直存在。只是从上面的这些分析,我们可以说,当前的高估值并没有那么可怕,未来的回撤或许并不会有一些人以为的那么深。

那么在这种环境下,巴菲特和其他超级投资人是怎么应对的呢?囤现金,然后向其他国家寻找机会。周末,巴菲特的伯克希尔就公布了财报。财报显示,巴菲特又大量抛售了,减持了约25%的苹果股票,也在继续抛售美国银行,总体现金仓位再创历史新高为3252亿美元,而上个季度还只有2769亿。作为参考,这个现金仓位已经高过了可口可乐、高盛或者迪士尼的估值。

很多人会把巴菲特抛售和金融危机挂钩,认为巴菲特囤现金就是在发出警告,未雨绸缪,等待接下来的危险。但之前美投君在8月份就做过一期视频,详细的分析了巴菲特的两次重大的抛售决定。感兴趣的观众可以回看,这里就直说结论,巴菲特抛售的原因没有别的,就是因为美股太贵了。他反复在致股东的信里面说到,现在已经没有机会了,那既然没有机会,我为什么要强行冒险?而巴菲特每次抛售完后,都会极有耐心,一等可以等好几年,等到市场自己跌出机会了,再去抄底。相信绝大多数人是没有他那样的定力的。

可是这两年,巴菲特除了在囤现金,还在做一件事,那就是买日本股票。事实上,不止是巴菲特,像债券大师Howard Marks,印度裔价值投资大师帕伯莱,甚至还有预言08年崩盘的Michael Barry等超级投资人,都在将目光投向美国以外的地方寻找价值洼地。巴菲特是日本,其余的投资人则在投资中国和印度等地方。

那这样的应对方法对我们散户有什么启示呢?阿吉认为,这些动作表明,一众超级投资人都认为当前的美股太贵了,并不是说未来不会继续上涨,而是风险收益比或许没有那么好,那么这其实对于我们长期投资者来说,就亮起了一盏红灯,我们在这种估值环境下的投资,就必须要非常谨慎,非常挑剔。如果有余力的观众,考虑一下美国以外的投资也不失为一个好的选择。

这里可能有一些观众会觉得矛盾,前面说当前美股的高估值没有那么可怕,可是后来分享的一众投资人却在囤现金,寻找其他国家的投资机会。那到底是什么意思?其实两者并不矛盾,美股的高估值虽然没有那么可怕,但依然是高估的状态,风险收益比不好。作为投资者,寻找风险收益比更优的标的肯定没有错。我也不是主张美股高估就一定要抛售清仓,事实上从历史的角度,美股过去10年多数时间都处在高估的状态,如果因此就抛售那会错失一大笔回报。我只是从一个入场的角度,假设你现在有一大笔闲钱想要入场,那么在目前的估值环境下,我们需要谨慎和挑剔,否则就更有可能是盲目追高。

文:美投君