现在驱动市场的主要叙事到底是什么?相信绝大部分的人都会说川普交易,或者说起码和川普的政策有关。的确,不管是国债利率上涨,小盘股和比特币等强势表现,都对应着川普的政策。但今天BCA Research的一份报告却不认同,并给了一个让人意想不到的答案,而这个答案更是揭示了市场更为根本性的变量,也反射出了未来市场的最大危机,我们一起来看一下。

首先,要能够理解这份报告,我们先要了解川普交易的逻辑还有影响国债利率的几大因素。对于川普交易,如果做一个简单总结那就是川普的政策既会利好经济增长,也会推升通胀,比如减税会刺激消费,提升增长,也有可能会抬高物价。而对于国债利率,如果做一个拆解,可以解释为美联储的政策、经济增长预期、通胀预期和期限溢价这四个因素。从这里,我们就能够看出,这就是为什么川普交易会推升国债利率的原因,因为他的政策会提升市场对于未来经济增长的预期,也会提高通胀预期,而因为通胀预期提高了,也会提升美联储的利率水平。这几个都是影响国债利率的几大因素,所以国债利率就升高了。

BCA报告就表示,市场是由叙事驱动的,这个叙事会决定场内资金会怎么布局,交易员们会怎么买卖,进而影响总体的走势。这也是为什么同样的现象,市场有时候会出现截然相反的走势。就拿美联储降息举例,一方面可以说降息刺激经济,那股市就应该涨,但又可以说降息代表经济有问题,所以股市应该跌。那么具体会出现什么反应,就取决于市场里面哪个叙事占主导。

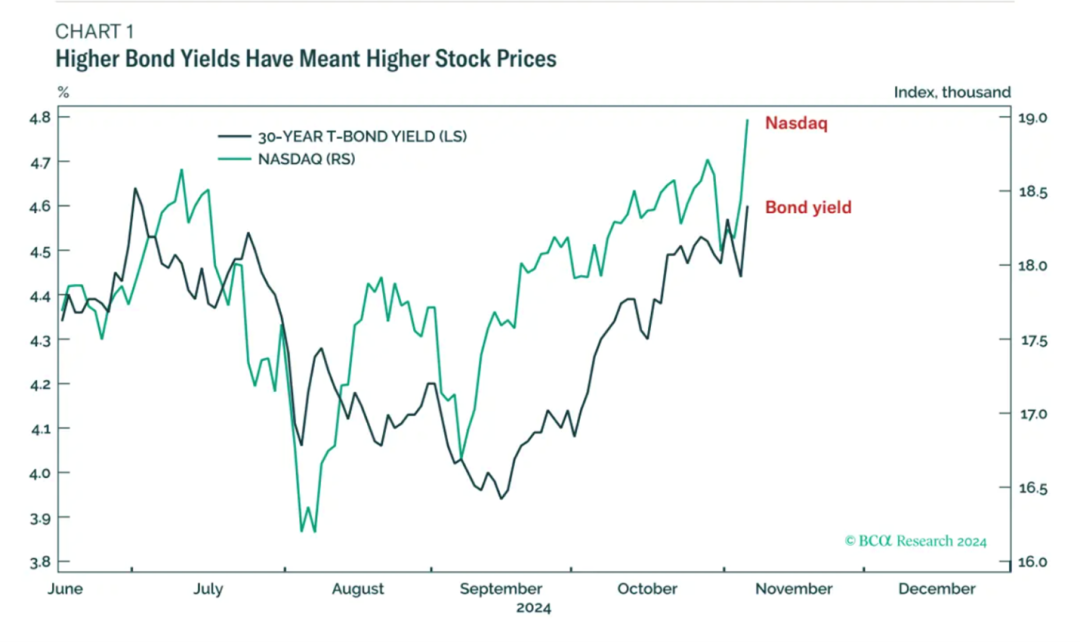

那么这段时间,市场的主要叙事是什么呢?我们可以看这张图。这是BCA总结的纳斯达克和30年期国债利率的走势图。可以看到大体呈正相关,也就是国债利率上涨的时候,纳斯达克也在上涨。那么这意味着什么呢?首先,我们知道纳斯达克是以科技股为主,而科技股很多都是成长股。按照一般的逻辑,我们会认为长债利率上升,对于成长股不利,因为利率升高就会提高折现率,从而压缩估值,可是这张图却反其道而行。BCA就表示,这意味着这几个月国债利率的上升,是经济增长预期上升占据了主导。经济预期上升,使得成长股未来的盈利变得更加乐观。所以现在主导市场的主要变量,不再是估值,而是盈利。这便是为什么,虽然美股现在的估值很高,但市场却暂时忽视了这一点的原因。

这其实对我们的投资有很强的指导意义。相信很多人都知道现在美股的估值水平太高了,担心估值问题带来的回撤,但从这上面的表现看,我们知道,现在市场并不在乎估值问题,更在乎盈利问题。从这几次的财报季也能看出,华尔街更关注的是AI能不能创收、能不能降本、企业利润率有没有扩张,只要增长提速,利润率扩张,那么股价就涨,而很少有人去考虑现在的价格是否合理的问题。

但这只是表面现象,BCA在总结过去走势的时候发现有一个地方解释不了。那就是今年夏天的回撤。

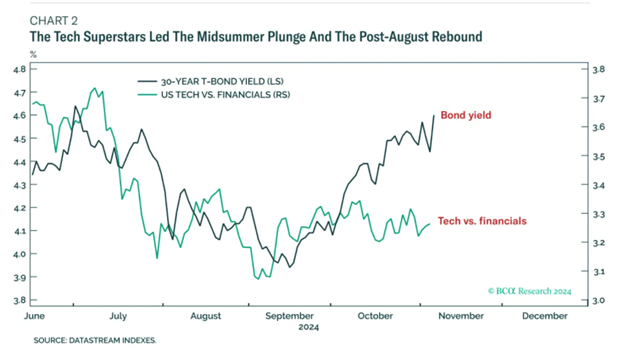

从图中可以看出,从7月中旬开始,纳斯达克就开始回撤,30年期国债利率也开始下跌,那按照上面的逻辑,我们可以解释为是对经济增长的担忧。而这个解释也有很强的支撑,因为那个时候的失业率就开始显著上升,还突破了萨姆规则,一个几乎没有错过的衰退指标。但是BCA就说,如果真的因为增长担忧,那么理论上来说对经济更敏感的银行股金融股,应该反应更大才对,在跌的时候比大科技跌的更狠,然后反弹的涨的更凶。可是实际的走势却截然相反,科技股反而是那个跌幅更大,涨势更凶的板块。

图中绿线就是科技股和金融股的比,如果上涨就代表科技股跑赢,而如果下跌就是科技股跑输。黑线则依然是30年期的国债利率。可以看到,的确在今年夏天的回撤当中,科技股才是反应更大的那个。那么BCA就说,这就意味着用经济增长来解释今年股市涨跌的原因并不全面,我们需要一个更强大、更底层的叙事。

而这个叙事在BCA看来就是美债和日债的利差。因为美日之间的巨大的利差是全球市场最大的流动性来源。之前我们就有说过,因为日本长时间维持极为宽松的货币政策,所以投资者已经逐渐习惯去日本借钱投资全球市场。这也叫套息交易,而这两年最拥挤的套息交易,就是借日元去投资美国的科技股。但7月份的时候,由于日本央行意外的加息,所以这个交易就出现了极大的逆转,日元极速暴涨导致很多借了日元的机构不得不赶紧卖掉手中的科技股平仓,于是科技股在今年夏天就出现了更为显著的跌幅。

后来,当这件事平息以后,很多人都认为套息交易结束了,但BCA的看法是,完全没有,即便体量减小了,依然对市场有着举足轻重的影响。他们认为,后来日本央行为了安抚市场决定不再轻举妄动,再加上美国经济的坚挺表现,使得美日之间的利差又扩大了,所以套息交易回来了,于是在9月份,科技股就疯狂上涨。而川普的政策主张只不过是在这其中起到了助推的作用。

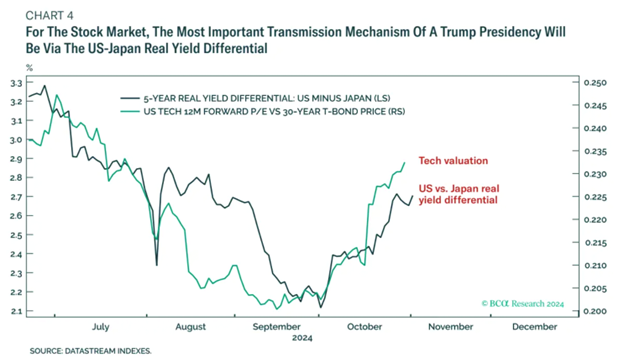

为了进一步证明这个逻辑,BCA又给出了这张图。图中的黑线是美日之间的利差,而绿线则是科技股的估值,可以看到两者的走势有多接近。这也是为什么市场会不在乎科技股高估值的原因。他们就认为,现在美日之间的利差其实处于一个极端的水平,完全不可持续,未来一定会收窄,这就是当前市场的最大风险,没有之一。因为利差收窄几乎是确定的,日本央行会在未来一两年内持续的加息,而美联储也会继续降息,只不过速度会比之前缓慢,那么等到利差收紧的一定程度,全球的套息交易就一定需要获利了结,届时科技股的估值会进行一番非常显著的收缩。于是,BCA的建议就是在这个逻辑下,投资者应该给低配科技股、成长股,超配小盘股,价值股,同时也应该降低在美国的风险敞口,向海外市场寻找机会。

阿吉认为,这细想一下其实和现在很多超级投资人的布局一致。比如巴菲特就持续的在借日元投资日本股票。大多数人可能看到的是日本的股市有很多被低估的标的,但低估只是一方面,另一方面是未来几年,美日之间的利差一定会缩小,不管是美联储还是日本央行都不会持续维持当前的利率水平。那么对于借钱投资日本的巴菲特来说,他不仅仅可以享受到日本股市估值修复的红利,还可以赚取汇率差,因为随着美日利率收窄,日元相对美元就会升值,届时这笔投资也会更赚钱。

那么知道了这件事之后,我们散户要怎么应对呢?第一件事肯定就是要持续关注美日利差未来的变化。这里就包括美联储和日本央行的各种动作。而在这个节骨眼上,我认为日本的变数反而更大一些。因为美国的经济在这段时间已经反复证明依然保持较为坚挺的水平,再加上川普的政策有推升通胀的可能性,所以美联储的降息步伐反而更有可能会放慢。反倒是日本那边薪资还在不断上涨,通胀也维持在高于2%的目标,所以随时有可能加息。这值得注意。

来源:美投侃新闻